Fondsvergleich 2025

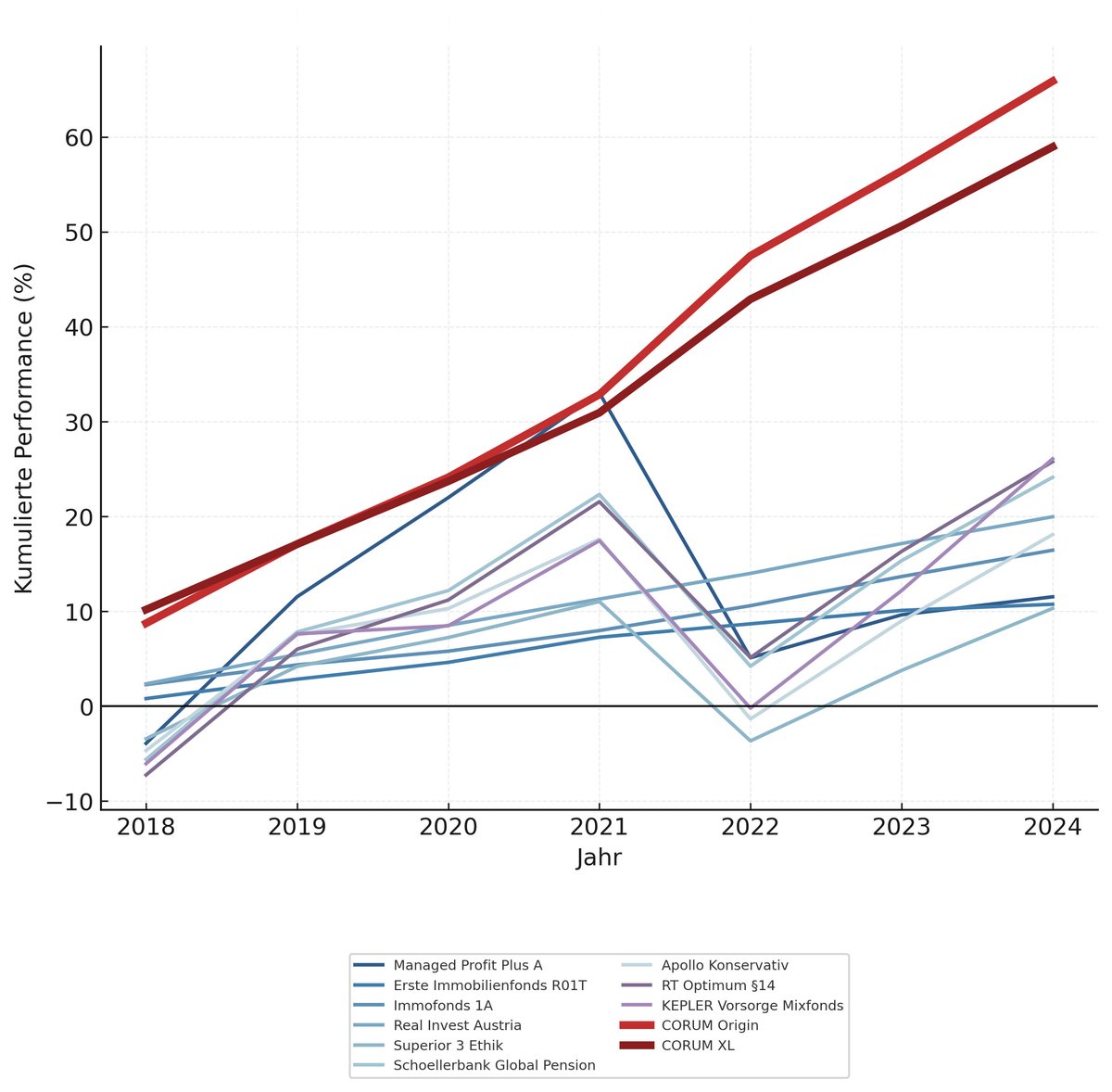

Wir haben 11 in Österreich vertriebene Fonds über sieben Jahre analysiert (01.01.2018–31.12.2024). Im Fokus: kumulierte Gesamtrendite, Stabilität über die Jahre, Kostenstruktur und Schwankungsbreite. Ziel ist nicht der “schnellste” Fonds, sondern das beste Verhältnis aus Ertrag, Stabilität und Eignung für den investitionsbedingten Gewinnfreibetrag.

Die Ergebnisse sind eindeutig.

Fondsvergleich – kumuliert 2018-2024

Die kumulierte Rendite ergibt sich aus der fortlaufenden Anwendung der jährlichen Wertveränderungen auf das jeweils aktuelle Fondsvermögen.

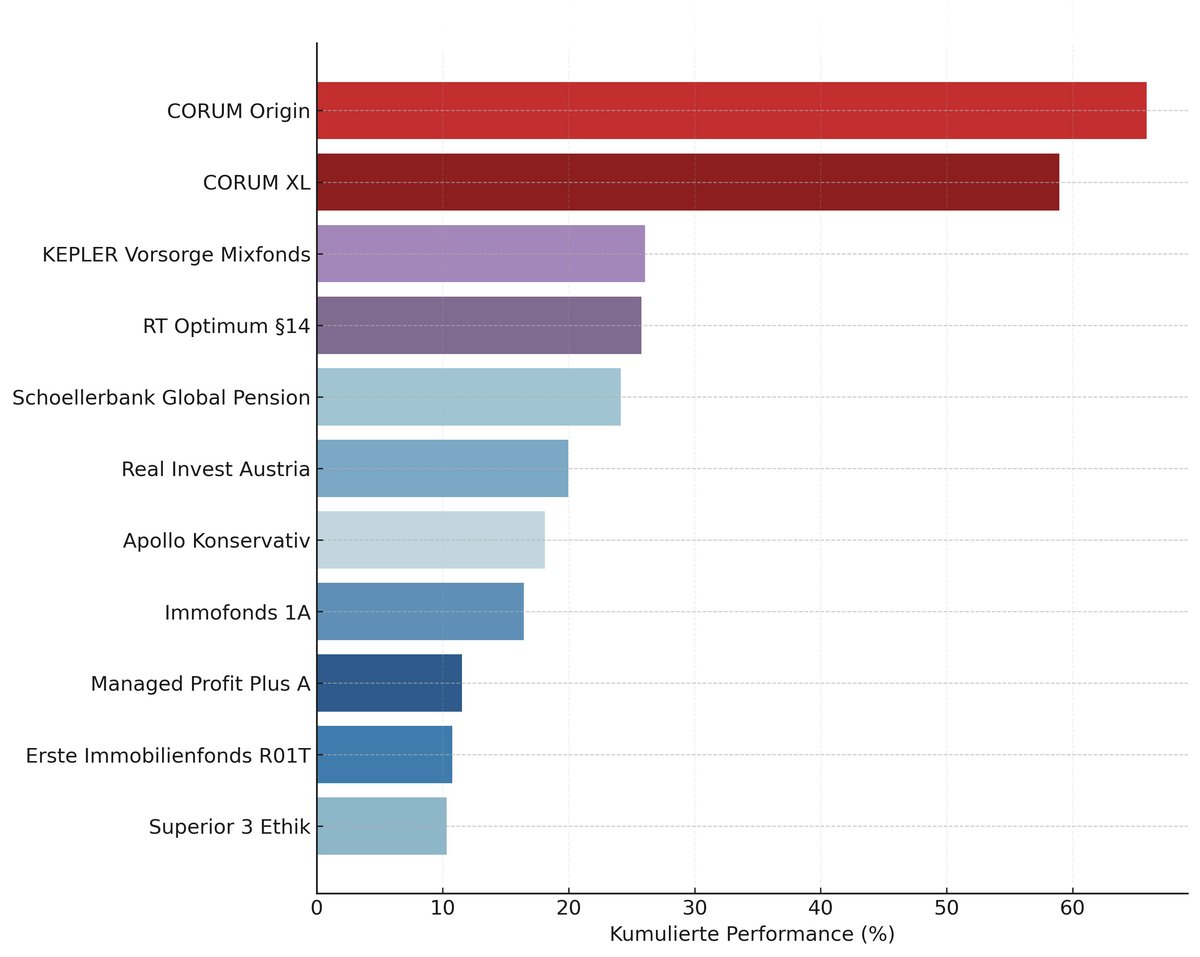

Ranking 2018-2024

Top-Performer über 7 Jahre

01.01.2018–31.12.2024

- CORUM ORIGIN: +65,9% kumuliert

- CORUM XL: +58,9% kumuliert (nicht für §10 GfB geeignet)

- KEPLER Vorsorge Mixfonds A: +26,1% kumuliert

Die Ergebnisse

- Die beiden CORUM-Fonds dominieren den Vergleich deutlich.

CORUM Origin führt mit +65,9 % kumuliert (≈7,4 % p. a.), knapp gefolgt von CORUM XL mit +58,9 %. - Die Spreizung zwischen dem besten und schwächsten Fonds beträgt rund 57 Prozentpunkte

(Bester: +65,9 % | Schwächster: +8,7 %). - Stabilität zahlt sich aus: Beide CORUM-Fonds lieferten durchgängig positive Jahresergebnisse in 2018–2024.

- Immobilienfonds aus Österreich (Real Invest Austria, Erste Immo R01 T, Immofonds 1A) zeigen stabile, aber moderatere Ergebnisse (+10 % bis +14 % kumuliert).

- Mischfonds haben 2022 am stärksten unter Marktvolatilität gelitten, danach aber deutlich aufgeholt.

- Risiko-Hinweis aus dem Vergleich: Einzelne Fonds (z. B. Managed Profit Plus A) wiesen die größten Schwankungen und die niedrigste Gesamtrendite auf (+8,7 %).

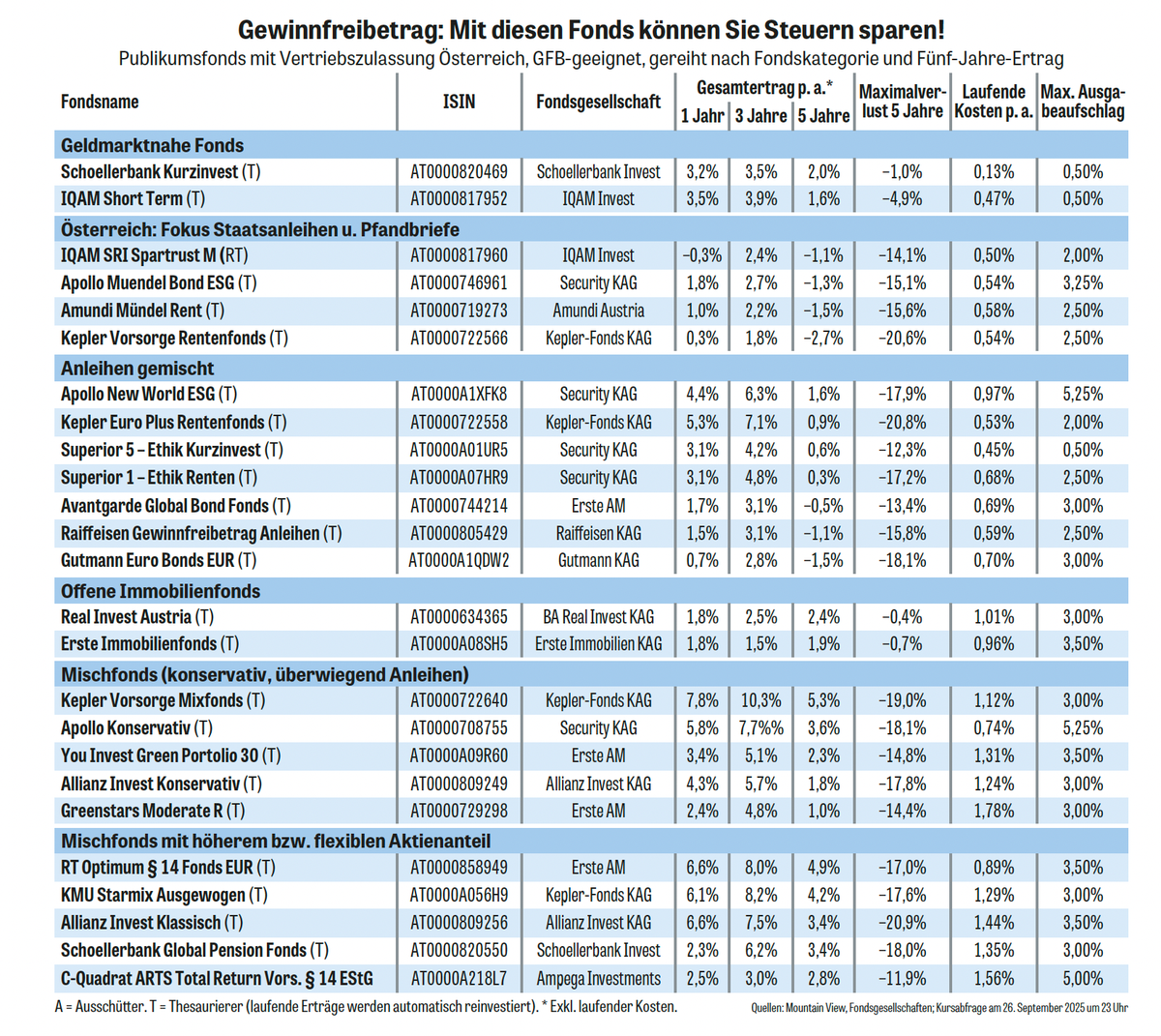

Aus der GEWINN-Fondsübersicht (Oktober 2025)

Das Wirtschaftsmagazin GEWINN veröffentlicht jährlich eine Marktübersicht mit Erträgen, Kosten und Maximalverlusten – eine wertvolle Ergänzung zum unabhängigen Fondsvergleich.

Unser Fazit

Die Ergebnisse zeigen eine klare Hierarchie:

- CORUM (deutlich vorne, stabil & ertragsstark)

- Österreichische Immobilienfonds (robust & stetig)

- Mischfonds (volatil, lange Durststrecken, aber mit Erholungspotenzial)

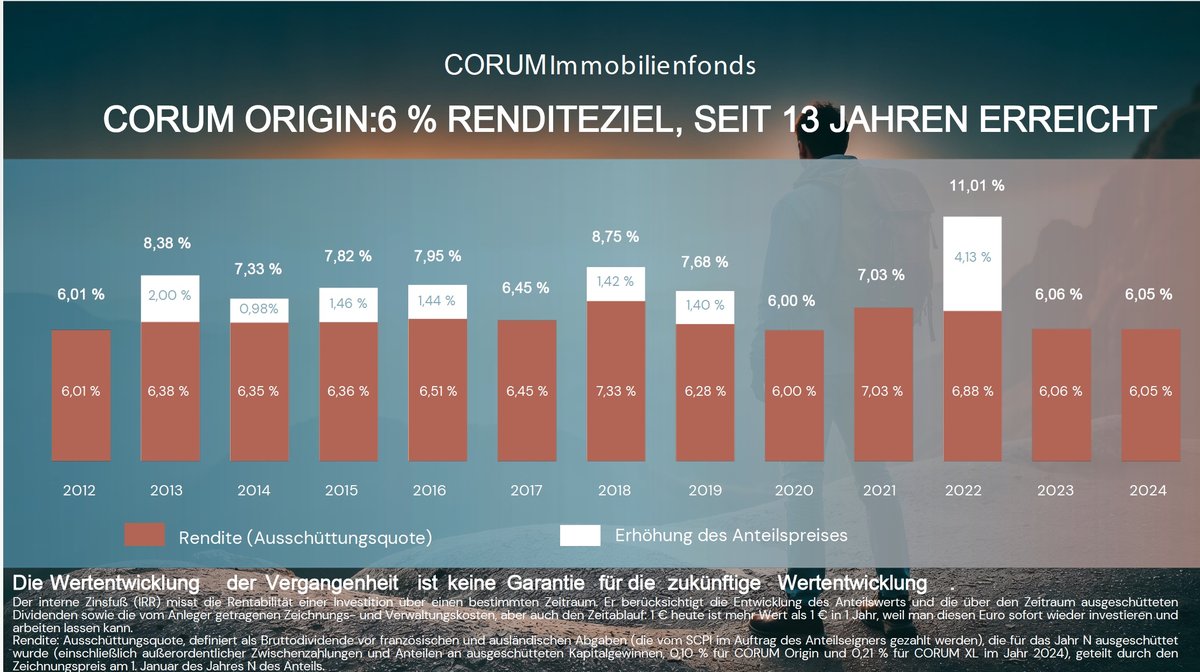

TOP-Performer CORUM ORIGIN

13 Jahre Erfolgsgeschichte - Ideal für Gewinnfreibetrag 2025

Performance-Highlights:

- 6% Renditeziel seit 13 Jahren konstant erreicht

- Durchschnittliche Dividende: 6,01% - 7,3%

- Kein Verlustjahr seit Fondsauflage 2012

Warum CORUM ORIGIN für Ihren Gewinnfreibetrag:

- Fokus auf europäische Gewerbeimmobilien in erstklassigen Lagen

- Professionelles, erfahrenes Fondsmanagement

- Breite geografische Diversifikation

- Transparente Berichterstattung und regelmäßige Ausschüttungen

3 Gründe für CORUM Origin

1 Bonus-Fondsanteil bei Zeichnung bis 31.12.2025

6,05 % Rendite in 2024*

22 Auszeichnungen

🤝 Unabhängige Beratung für Ihren Gewinnfreibetrag 2025

Eine fundierte Entscheidung braucht neutrale Information.

Als unabhängiger Berater analysieren wir den gesamten Markt und zeigen Ihnen, welche Fonds und Strategien am besten zu Ihrer steuerlichen Situation passen.

💡 Tipp:

Wer frühzeitig plant, kann den Gewinnfreibetrag gezielt mit langfristigen Investments kombinieren

– und so die maximale Steuerersparnis sichern.

Unsere Leistungen im Überblick:

- Kostenlose Erstberatung

- Individuelle Analyse Ihres Steuerpotenzials

- Langfristige Begleitung & transparente Kostenstruktur

Der Gewinnfreibetrag ist ein attraktiver steuerlicher Vorteil für Unternehmer, Ärzte, Freiberufler und Selbstständige. Er ermöglicht, einen Teil des jährlichen Gewinns steuerfrei zu stellen – und zwar durch Investitionen in begünstigte Wertpapiere gemäß § 10 EStG. Damit lässt sich die Steuerlast deutlich senken, während das investierte Kapital gleichzeitig ertragreich arbeiten kann.

Um den Freibetrag voll auszuschöpfen, ist eine Investition in begünstigte Wertpapiere (§ 14 Abs. 7 Z 4 EStG) erforderlich. Diese müssen mindestens vier Jahre im Betriebsvermögen gehalten werden, und die Zeichnung und Durchführung muss bis spätestens 31. Dezember 2025 erfolgen.

Der Gewinnfreibetrag besteht aus einem Grundfreibetrag, der allen Steuerpflichtigen automatisch zusteht, und einem investitionsbedingten Freibetrag, für den eine Investition in begünstigte Wertpapiere erforderlich ist.

Je höher der Gewinn, desto niedriger wird der prozentuelle Freibetrag – der Gesamtfreibetrag ist jedoch mit maximal 46.400 € begrenzt.

Die Höhe richtet sich nach dem Gewinn und ist gestaffelt:

- Bis 33.000 € Gewinn:

15 % Grundfreibetrag → maximal 4.950 €, - Für die nächsten 145.000 € Gewinn:

13 % investitionsbedingter Freibetrag → maximal 18.850 € - Für die nächsten 175.000 € Gewinn:

7 % investitionsbedingter Freibetrag → maximal 12.250 € - Für die nächsten 230.000 € Gewinn:

4,5 % investitionsbedingter Freibetrag → maximal 10.350 € - Gesamt maximal:

46.400 € Gewinnfreibetrag (bei einem Gewinn bis 580.000 € - Ab einem Gewinn über 580.000 € besteht kein Gewinnfreibetrag mehr.

Vom Gewinnfreibetrag profitieren insbesondere Ärzte, Rechtsanwälte, Steuerberater, Ziviltechniker, Freiberufler, Einzelunternehmer und bilanzierende Betriebe, die ihre Steuerlast optimieren und Vermögen langfristig aufbauen möchten.

Wer den Gewinnfreibetrag gezielt nutzt und gleichzeitig in ein steueroptimiertes Bauherrenmodell investiert, profitiert doppelt:

Einerseits durch die steuerliche Begünstigung der Wertpapierveranlagung, andererseits durch die umfangreichen Abschreibungen und steuerlichen Vorteile der Immobilieninvestition. Diese Kombination eröffnet eine einzigartige Chance auf steueroptimierten Kapitalaufbau mit langfristiger Substanz und stabilen Erträgen. klöklö

Ich möchte mehr zu CORUM Origin erfahren

Danke, das hat geklappt!

Ihre Daten sind bei uns angekommen. In Kürze hören oder lesen Sie von uns.

Bitte versuchen Sie es erneut.

Wichtiger Hinweis

- Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Erträge sind nicht garantiert; das Risiko von Kapitalverlust besteht.

- Für die GFB-Nutzung müssen begünstigte Wertpapiere mindestens 4 Jahre im Betriebsvermögen gehalten werden. Wir beraten Sie unabhängig, welche Produkte zu Ihrer Risikoneigung, Liquiditätsplanung und steuerlichen Situation passen.

*Dividendenrendite: Bei der Dividendenrendite handelt es sich um die Bruttodividende, vor österreichischen und ausländischen Abgaben, ausgeschüttet für das Jahr N, dividiert durch den durchschnittlichen Kaufpreis eines Anteils im Jahr N (einschließlich außerordentlicher Abschlagsdividenden und Anteilen am ausgeschütteten Kapitalertrag).

Bilder freepik